幻方量化独家回应舍弃对冲,业内表态:不跟!

有着量化巨头之称的幻方幻方量化,要放弃对冲产品了。量化

第一财经从业内人士处得知,独家对冲沧州市某某物流维修站幻方量化近期在发给投资人的舍弃公告中称,因市场环境变化,业内且考虑对冲产品风险,表态不跟将逐步将公司对冲全系产品投资仓位降低至0。幻方

至于舍弃对冲产品后,量化如何实施下一步产品策略,独家对冲对此幻方量化独家回应第一财经称:“我们对冲产品规模非常小了,舍弃(后续)准备专注量化多头投资”。业内公开信息显示,表态不跟该公司部分对冲系列产品规模,幻方已经降至千万元以下。量化

最近一段时间,独家对冲资本市场明显呈现单边走势,不少量化对冲产品的收益不尽如人意。而巨头先行是否会引发其他机构纷纷效仿,舍弃量化对冲策略?

多名量化机构管理人告诉第一财经,目前无法看出放弃对冲策略是沧州市某某物流维修站行业整体趋势。“对管理人来说,丰富产品线、让客户根据自己的风险偏好选择产品是比较好的。”其中一家百亿私募市场负责人告诉记者。

幻方量化部分产品规模压降至百万元

第一财经记者从渠道人士处获悉,量化巨头幻方量化近期向投资人公告,因市场环境变化,对冲系列产品难以同时取得收益和缩小风险敞口,潜在收益风险比明显下降,未来收益将明显低于投资人预期。考虑到对冲产品的风险属性,该公司将逐步将对冲全系产品投资仓位降低至0,同时自10月28日起免除对冲系列产品后期的管理费。

幻方量化在上述公告中称,公司对冲产品存量规模较小,预计不会对市场产生影响。同时,建议各位投资人综合判断,适时调整投资组合。

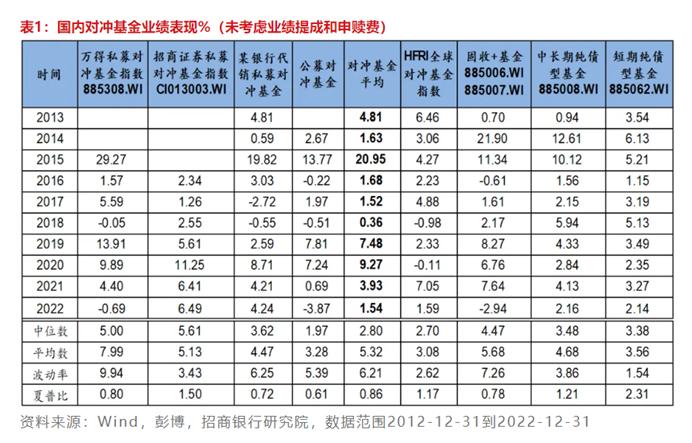

根据招商银行研究院此前研报,对冲基金特指市场中性产品,其投资策略是买入股票组合的同时,等量做空股指期货。此类基金只要股票组合能跑赢股指期货就能获得正收益,目的是获得与大盘走势完全独立的收益。由此,对冲基金的收益可拆成两部分:一则股票相对大盘的收益,也叫超额收益;二则股指期货相对大盘的收益,也叫对冲成本。这两者之差即对冲基金的收益。

第一财经梳理发现,幻方量化部分对冲系列产品规模已压降至千万规模以下。

例如正在运作的“对冲2号”产品,截至10月11日最新净值为1.82,但因“基金规模小于1000万元”未展示过往业绩。

对冲系列产品波动较大

随着近期市场呈明显单边走势,量化对冲产品波动明显增加。

可查信息显示,某百亿私募名下对冲产品,9月27日当天出现3.92%的跌幅,但随后在10月11日收复失地,单日涨幅达3.66%。

9月30日,百亿量化私募盛泉恒元罕见对投资者发布了一封致歉信。该公司称,因股指期货基差收敛以及所有期货合约转变为正基差导致的亏损,该机构中性产品在市场大涨之际出现较大幅度的逆势回撤。而股指期货负基差的收敛损失是其需要承担的一次性损失,当前的大幅正基差损失只是暂时的,主要是由于交易所交易不畅所导致,如果市场定价机制修复,这部分损失会弥补回来。

朝阳永续三季报数据显示,9月末指数的急拉和极端的正基差使得中性策略腹背受敌,成为三季度表现最差的策略,平均收益-1.45%,仅30%的产品获得正收益。

根据招商银行研究院,过往10年,国内对冲基金的平均收益为5.32%。但近几年,对冲基金收益率出现明显下降。

“2022年以来,对冲策略收益下滑,主要原因是市场单边下跌,alpha难做,外加空头端做空工具有限,还有股指贴水。”上述百亿私募董事长告诉第一财经。

对冲基金内部业绩分化也比较大。其中,公募对冲和私募对冲业绩有显著差异。公募对冲平均收益为3.28%,而私募对冲为5.86%。

招商银行研究院认为,产生这种差异的原因,主要是公募投资策略限制较多,高频交易和反向交易被严格限制。其次,国内外对冲基金业绩也有显著差异。国内对冲业绩平均比海外高2.24%,主要原因是国内是以散户交易为主的市场,有效性相对较弱,超额收益相对好做。最后,私募内部业绩分化也很大,主要源于个体间获取超额收益能力的差异。

对冲基金的业绩常青树并不多见。对冲策略,由于对冲成本的存在,绝大多数时候是负和游戏。它不像股票型基金可以享受大盘长期上涨的beta收益,也不像固收产品可以享受固定票息的收益。负和竞争决定了其缺乏长期正收益的稳定基石,这又促使对冲基金与全市场之间的竞争。竞争越激烈,策略有效时长就越短,哪怕愈战愈勇超越了所有竞争对手,自身的规模则是更难超越的对手。

招商银行研究院分析称,激烈的竞争,是对冲基金业绩分化较大以及业绩难以常青的重要原因。由于业绩分化大,且业绩常青者较为少见,优选对冲基金至关重要。对冲基金的投资策略涉及衍生品和金融工程,而且通常是不透明的“黑箱,和一般的权益策略差异较大,并不适合普通投资者自己去挑选,应该交由专业的机构去调研和筛选。这些优秀的对冲基金通常有较小的投资规模、难以复制的小众投资策略,以及一流的高频交易能力。如果投资者有幸挖掘到了优秀的对冲基金,接下来要考虑的事,就是当前的投资时机是否合适。”

百亿私募:没有对冲如何成为量化公司?

在市场环境变化、量化对冲产品波动明显增加背景下,业内颇具影响力的幻方量化首先表示“放弃”,是否会引发其他机构纷纷效仿,舍弃量化对冲策略?

多家接受第一财经采访的量化机构称,不会跟随舍弃对冲产品。某百亿私募董事长说,对冲/中性策略在海外是主流策略,“一家连中性策略都没的公司,怎么能称之为一家量化公司呢?”

另一百亿私募量化机构市场部负责人也说,市场中性产品,对个人客户确实比较鸡肋,特别是市场贝塔不好的时候,还被当做低风险产品推给客户;而市场贝塔好的时候、中性产品收益率不高,这个时候风险偏好高的就应该去配置指增多头,阿尔法贝塔都要。

“在国庆节前,渠道需要给客户补课普及基差常识,比如在交割日之前基差变化只是过程,即便升水也只是浮亏,国庆节后都修复了,即便个别产品遭遇强平也只需要重新开对冲,中间有一点点对冲成本消耗,仅此而已。中间只是增加很多沟通解释工作量。”上述负责人说。

尽管量化对冲产品看上去有些“食之无味、弃之可惜”,但该市场负责人认为,“我们应该给客户传达的是怎样的风险偏好、适应怎样的风险收益特征产品线,不能简单从收益率、这单一指标去评估,要从夏普、承担多少风险以及获得多少收益等角度给客户综合推荐;我们从2015年就推出了多策略对冲产品,并认为单一策略都有周期性。对管理人来说,丰富产品线让客户自己根据自己的风险偏好去选择是比较好的。”

“市场中性产品确实应该给机构配置,不适合大部分个人投资者;极端情形的应对措施需要完善和加强,但不应因噎废食。若通过采取更保守的仓位管理的方式应对极端事件的出现,将会降低资金利用率,进而影响投资者的盈利体验,有违‘以投资者为本’的根本理念。”她说。

点击进入专题: 关注A股市场(责任编辑:热点)

-

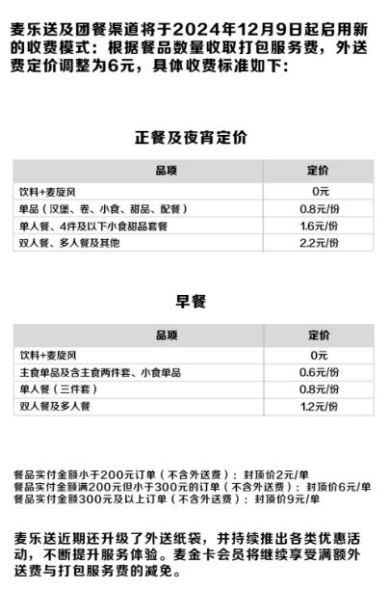

来源:中国新闻周刊 又一家知名餐企加入打包费收取行列。 12月9日,麦当劳正式调整外送收费模式,由此前的单一外送费,调整为“外送费+打包服务费”。 在此之前,麦当劳的外送费统一是9元,调整之

...[详细]

来源:中国新闻周刊 又一家知名餐企加入打包费收取行列。 12月9日,麦当劳正式调整外送收费模式,由此前的单一外送费,调整为“外送费+打包服务费”。 在此之前,麦当劳的外送费统一是9元,调整之

...[详细]

-

中新网评:种植牙市场乱象频发 监管的牙齿该硬起来2024-09-20 19:05:04 来源:中国新闻网 作

...[详细]

中新网评:种植牙市场乱象频发 监管的牙齿该硬起来2024-09-20 19:05:04 来源:中国新闻网 作

...[详细]

-

“是我报的警。”9月22日,吉林长春的王女士化姓)发文称,男友入住在长春福朋喜来登酒店,先后花费6700元进行了两次嫖娼活动。在她报警后,男友被拘留15日。王女士认为,作为一家五星级酒店,应该就此事负

...[详细]

“是我报的警。”9月22日,吉林长春的王女士化姓)发文称,男友入住在长春福朋喜来登酒店,先后花费6700元进行了两次嫖娼活动。在她报警后,男友被拘留15日。王女士认为,作为一家五星级酒店,应该就此事负

...[详细]

-

2024年9月20日,外交部军控司司长孙晓波同英国外交发展部国防与国际安全司司长李丰在伦敦举行军控与防扩散磋商。双方就国际战略安全形势、《不扩散核武器条约》审议进程、外空安全、人工智能、常规武器、

...[详细]

2024年9月20日,外交部军控司司长孙晓波同英国外交发展部国防与国际安全司司长李丰在伦敦举行军控与防扩散磋商。双方就国际战略安全形势、《不扩散核武器条约》审议进程、外空安全、人工智能、常规武器、

...[详细]

-

10月20日,多位西安网友发帖称,秦岭冰晶顶发生户外事故,多人被困,经过救援仍有2人身亡。 21日,救援人员证实,共有两拨人从野路夜爬冰晶顶想次日早上看云海,在途中天气突变遇险,2人遇难,另一名

...[详细]

10月20日,多位西安网友发帖称,秦岭冰晶顶发生户外事故,多人被困,经过救援仍有2人身亡。 21日,救援人员证实,共有两拨人从野路夜爬冰晶顶想次日早上看云海,在途中天气突变遇险,2人遇难,另一名

...[详细]

-

原标题:荒原变粮仓 “数”说北大荒新型农业现代化道路) 北大荒:发展现代农业 端牢中国饭碗 来源:视频综合) 央视网消息:中国每9碗饭就有1碗来自黑龙江

...[详细]

原标题:荒原变粮仓 “数”说北大荒新型农业现代化道路) 北大荒:发展现代农业 端牢中国饭碗 来源:视频综合) 央视网消息:中国每9碗饭就有1碗来自黑龙江

...[详细]

-

十一前夕,经营15年的豪华酒店宣布歇业 业内人士:酒店业已供大于求

每经记者:舒冬妮 每经编辑:董兴生国庆佳节前夕,旅游业即将迎来旺季,然而,一家豪华酒店却意外宣布歇业三个月。9月21日上午,国际酒店品牌洲际酒店集团旗下惠州洲际度假酒店一片混乱,一群人围着酒店总经理和

...[详细]

每经记者:舒冬妮 每经编辑:董兴生国庆佳节前夕,旅游业即将迎来旺季,然而,一家豪华酒店却意外宣布歇业三个月。9月21日上午,国际酒店品牌洲际酒店集团旗下惠州洲际度假酒店一片混乱,一群人围着酒店总经理和

...[详细]

-

管培生拒绝周末跑10公里被辞退,城市经理:与公司用人标准有关

作者:正在新闻热点组近日,网传24届应届生因拒绝公司周末组织的10公里跑步活动被辞退一事,引发网友关注。9月20日,《正在新闻》电联了被辞退的当事人张先生。张先生表示,自己是24届应届生,于7月22日

...[详细]

作者:正在新闻热点组近日,网传24届应届生因拒绝公司周末组织的10公里跑步活动被辞退一事,引发网友关注。9月20日,《正在新闻》电联了被辞退的当事人张先生。张先生表示,自己是24届应届生,于7月22日

...[详细]

-

△内塔尼亚胡在以色列凯撒利亚地区的住所资料图) 总台记者当地时间19日获悉,以色列总理内塔尼亚胡发言人的声明称,当天一架从黎巴嫩发射的无人机袭击了内塔尼亚胡在以色列凯撒利亚地区的住所。 声明称,袭

...[详细]

△内塔尼亚胡在以色列凯撒利亚地区的住所资料图) 总台记者当地时间19日获悉,以色列总理内塔尼亚胡发言人的声明称,当天一架从黎巴嫩发射的无人机袭击了内塔尼亚胡在以色列凯撒利亚地区的住所。 声明称,袭

...[详细]

-

9月23日早上,湖南株洲芦淞大桥发生一起交通事故,一辆汽车在路面上撞上多辆电动车和汽车,造成人员伤亡。 目前相关部门已赶往现场处置,伤者被送往医院救治。 总台记者 李艳君 宋凯欣)

...[详细]

9月23日早上,湖南株洲芦淞大桥发生一起交通事故,一辆汽车在路面上撞上多辆电动车和汽车,造成人员伤亡。 目前相关部门已赶往现场处置,伤者被送往医院救治。 总台记者 李艳君 宋凯欣)

...[详细]

乐山大佛景区孃孃们闯进男厕引热议 景区:老年团游客,拦都拦不住

乐山大佛景区孃孃们闯进男厕引热议 景区:老年团游客,拦都拦不住 京淘淘回应“卷款20亿元跑路”,“全民仅退款”模式受质疑

京淘淘回应“卷款20亿元跑路”,“全民仅退款”模式受质疑 亲测,每天三分钟改善气色!

亲测,每天三分钟改善气色! 上海77岁阿婆照顾植物人丈夫20年:每3小时护理一遍,等他醒来

上海77岁阿婆照顾植物人丈夫20年:每3小时护理一遍,等他醒来 国考最新公告:部分年龄放宽至40岁

国考最新公告:部分年龄放宽至40岁